เปิดปี 2568 ด้วยอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี ที่ปรับตัวขึ้นอย่างต่อเนื่อง ขณะที่ ดอกเบี้ยนโยบายสหรัฐฯ รวมถึงประเทศหลักส่วนใหญ่ยังเป็นทิศทางขาลง ช่วงนี้จึงนับเป็นจังหวะที่น่าสนใจในการเข้าลงทุนตราสารหนี้โลก แต่ต้องเลือกลงทุนในตราสารหนี้ระยะกลาง-สั้น เพื่อให้สอดรับกับสถานการณ์ในปีนี้

ในระยะกว่า 2 ปีที่ผ่านมา อัตราผลตอบแทนพันธบัตรสหรัฐฯ ระยะสั้นกับระยะยาวมีความใกล้เคียงกันมากถึงขั้นเกิดภาวะ Inverted Yield Curve (ผลตอบแทนพันธบัตรระยะสั้นสูงกว่าพันธบัตรระยะยาว) ในบางช่วงเวลา ซึ่งเกิดจากความกังวลภาวะเศรษฐกิจถดถอย แต่ในปีนี้มุมมองต่อแนวโน้มเศรษฐกิจเปลี่ยนไปในทิศทางที่ดีขึ้น ทำให้ Yield Curve ของพันธบัตรสหรัฐฯ เริ่มกลับเข้าสู่ภาวะปกติ คือ ผลตอบแทนพันธบัตรระยะยาวอยู่ในระดับสูงกว่าผลตอบแทนระยะสั้น ดังที่เกิดขึ้นในช่วงนี้

ตั้งแต่ช่วงเดือนธ.ค. 2567 จนถึงปัจจุบัน ผลตอบแทนของพันธบัตรอายุ10 ปี ดีดตัวขึ้นอย่างรวดเร็วและมีส่วนต่างกับพันธบัตรอายุ 2 ปีอย่างชัดเจน สะท้อนจากเส้น Yield Curve ที่มีความชันขึ้น ซึ่งหากพิจารณาจากแนวโน้มดอกเบี้ยขาลงของสหรัฐฯในปีนี้ที่ TISCO ESU คาดการณ์ว่าธนาคารกลางสหรัฐฯจะปรับลดอัตราดอกเบี้ยนโยบายสหรัฐฯลงได้อีกราว 2 ครั้ง จากระดับปัจจุบันที่ 4.25-4.50% ไปอยู่ที่ 3.75-4.00% ณ สิ้นปี 2568 อัตราผลตอบแทนพันธบัตรสหรัฐฯระยะสั้นมีโอกาสที่จะปรับตัวลงอยู่ในระดับใกล้เคียงกับอัตราดอกเบี้ยนโยบายที่ราว 4% ในขณะที่อัตราผลตอบแทนพันธบัตรระยะยาวมีโอกาสปรับตัวสูงขึ้นสอดคล้องกับแนวโน้มการขยายตัวทางเศรษฐกิจที่ดีขึ้นในระยะข้างหน้า

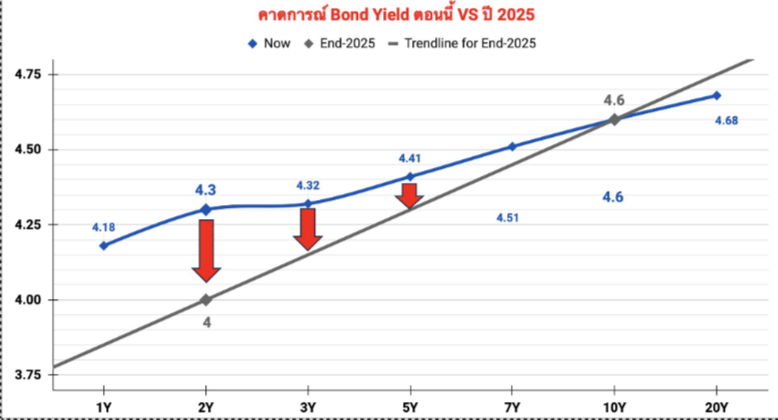

หากพิจารณาที่อัตราผลตอบแทนของพันธบัตรสหรัฐฯ ในปัจจุบัน พบว่าอัตราผลตอบแทนพันธบัตรสหรัฐฯอายุ 10 ปี อยู่ที่ราว 4.6% และคาดว่าจะอยู่ที่ระดับนี้ ณ สิ้นปี 2568 ในขณะที่อัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 2 ปี ปัจจุบันอยู่ที่ราว 4.3% มีโอกาสจะปรับตัวลงไปอยู่ที่ 4% ณ สิ้นปี 2568 การลงทุนในตราสารหนี้ระยะสั้นถึงกลางในช่วงนี้จะสามารถสร้างผลตอบแทนได้ทั้งจากผลตอบแทนจากการถือครองตราสาร และจากส่วนต่างราคา (Capital Gain) เมื่อ Bond Yield ปรับตัวลง โดย TISCO Wealth Advisory ประเมินว่าหากลงทุนในตราสารหนี้ระยะสั้นถึงระยะกลาง จะมีโอกาสสร้างผลตอบแทนรวมกว่า 5% ในปี 2568 นี้

ดังนั้น ในช่วงนี้ที่ Yield Curve เริ่มกลับเข้าสู่ภาวะปกติ จึงเป็นจังหวะที่สำคัญสำหรับการเข้าลงทุนตราสารหนี้ต่างประเทศระยะสั้นถึงระยะกลางเพื่อให้ได้ผลตอบแทนที่คุ้มค่าที่สุด

ภาพ: คาดผลตอบแทนพันธบัตรสหรัฐฯปี 2025 ปรับเข้าสู่ภาวะปกติ (Bond ยาวอยู่ระดับสูงกว่า Bond สั้น)

ที่มา: Bloomberg, TISCO Wealth Advisory

บทความโดย ณัฐพร ธรวงศ์ธวัช AFPT™

Wealth Manager ธนาคารทิสโก้