การลงทุนในปีนี้ นับว่ามีความท้าทายเป็นอย่างมากจากการเร่งปรับขึ้นอัตราดอกเบี้ยนโยบายของธนาคารกลางประเทศต่าง ๆ เพื่อควบคุมความร้อนแรงของเงินเฟ้อ ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลปรับตัวขึ้นต่อเนื่องและกดดันให้ตลาดหุ้นปรับตัวลง ภายใต้สถานการณ์นี้ การลงทุนในหุ้นยังคงมีความผันผวนสูง แต่สำหรับตราสารหนี้ เรามองว่า นี่คือโอกาสในการลงทุน

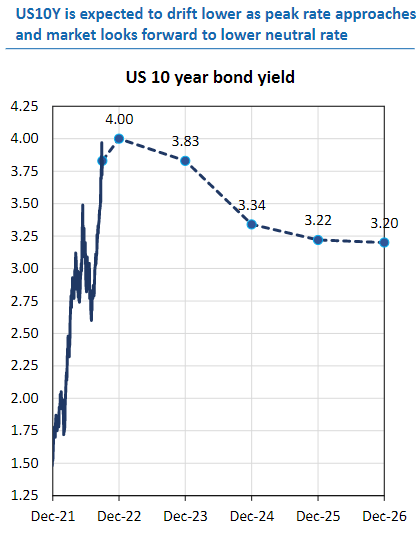

ผลตอบแทนพันธบัตร (Bond Yield) เป็นสิ่งที่สะท้อนความคาดหวังของตลาดที่มีต่อแนวโน้มการปรับขึ้นหรือลดอัตราดอกเบี้ยนโยบายของธนาคารกลาง โดยล่าสุด Fed มีมติปรับขึ้นอัตราดอกเบี้ยนโยบาย 0.75% ทำให้อัตราดอกเบี้ยนโยบายของสหรัฐฯ ปัจจุบันอยู่ที่ 3.00 – 3.25% นอกจากนั้นตลาด (Dot Plot) คาดการณ์ว่า ธนาคารกลางสหรัฐฯ มีแนวโน้มจะปรับขึ้นอัตราดอกเบี้ยไปจนถึงระดับสูงสุด (Terminal Rate ) ที่่ 4.75% ในช่วงต้นปีหน้า แต่หากมองที่อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ จะพบว่า อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 2 ปี ล่าสุดปรับตัวขึ้นไปที่ระดับประมาณ 4.5% ในขณะที่อัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 10 ปี ปรับตัวขึ้นไปที่ระดับ 4% นั่นแปลว่า Bond Yield ในระดับปัจจุบันได้สะท้อนความคาดหวังของตลาดในการปรับขึ้นอัตราดอกเบี้ยนโยบายไปพอสมควรแล้ว และมีโอกาสที่อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ จะปรับตัวลงในปีหน้าตามอัตราเงินเฟ้อที่คาดว่า จะเริ่มชะลอตัวลงหลังจากขึ้นไปแตะระดับสูงสุดที่ 9.1% เมื่อเดือนพฤษภาคม และปรับตัวลงอย่างต่อเนื่องจนล่าสุดอยู่ที่ระดับ 8.2% ในเดือนกันยายนที่ผ่านมา

หากพิจารณาจากระดับผลตอบแทนพันธบัตรสหรัฐฯ ที่ขึ้นแซงดอกเบี้ยนโยบายไปแล้วและแนวโน้มที่จะย่อตัวลงในระยะข้างหน้า ทำให้การลงทุนในตราสารหนี้ในช่วงนี้กลับมาน่าสนใจ เนื่องจากโดยปกติผลตอบแทนของตราสารหนี้จะแปรผกผันกับราคาของตราสารหนี้ นั่นหมายความว่า หากลงทุนในตราสารหนี้ในช่วงที่อัตราผลตอบแทนเริ่มปรับตัวลง จะมีโอกาสได้รับผลตอบแทนในแง่ส่วนต่างของราคาที่เกิดขึ้น นอกจากนั้น การลงทุนในตราสารหนี้ที่อัตราผลตอบแทนที่ 4% นี้ เท่ากับเป็นการล็อคผลตอบแทนจากดอกเบี้ยที่ระดับ 4% ด้วยเช่นเดียวกัน ยิ่งไปกว่านั้น การลงทุนในตราสารหนี้ยังมีส่วนช่วยลดความผันผวนของพอร์ตลงทุนได้ด้วย เนื่องจากมีผลตอบแทนที่สม่ำเสมอ ซึ่งหากลงทุนในรูปแบบกองทุนตราสารหนี้ก็จะมีความสม่ำเสมอในแง่กระแสเงินสด

โดยตราสารหนี้ที่น่าสนใจลงทุนในช่วงนี้ แนะนำให้ลงทุนในตราสารหนี้คุณภาพดี และมีอายุของตราสารในระดับปานกลางถึงยาว ที่คาดว่าจะได้ประโยชน์จากแนวโน้มการชะลอตัวลงของเศรษฐกิจและอัตราผลตอบแทนพันธบัตรที่จะปรับตัวลงในระยะข้างหน้า

แผนภาพที่ 1: US10Y มีแนวโน้มจะปรับตัวลงในระยะข้างหน้าหลังผ่านจุดสูงสุดที่ 4%

Bloomberg, TISCO Economic Strategy Unit (ESU)

======================

บทความโดย ณัฐพร ธรวงศ์ธวัช AFPT Senior Wealth Manager ธนาคารทิสโก้

เผยแพร่ครั้งแรกในคอลัมน์ Financial Planning ของ กรุงเทพธุรกิจ