ไตรมาส 4 ของปี 2023 เป็นช่วงเวลานักวิเคราะห์เศรษฐกิจทั่วโลกคาดว่าจะเป็นปีแรกที่ทิศทางเศรษฐกิจของกลุ่มประเทศขนาดใหญ่ของโลกอาจเข้าสู่ภาวะถดถอย (Recession) โดยเฉพาะสหรัฐอเมริกาและยุโรป จากผลของการดำเนินดอกเบี้ยนโยบายการเงินที่เข้มงวดเพื่อหยุดยั้งเงินเฟ้อ โดยเหตุการณ์ล่าสุดที่เพิ่มโอกาส Recession คือ ภาวะวิกฤตที่มาจากภาคธนาคาร เช่น กรณีของธนาคารขนาดเล็กในสหรัฐฯ อย่าง Silvergate Bank, Signature Bank, Silicon Valley Bank และ First Republic Bank รวมถึงธนาคารเก่าแก่ในยุโรปอย่าง Credit Suisse ที่เข้าข่ายล้มละลายจากการขาดความเชื่อมั่นของผู้ฝากเงินที่แห่ถอนเงินฝากออกเป็นจำนวนมาก และเหตุการณ์เหล่านี้ก็ส่งผลให้ตลาดขาดความเชื่อมั่นในกับการลงทุนในหุ้นเช่นกัน เพราะกลัวเหตุการณ์ซ้ำรอยวิกฤต Hamburger ซึ่งเริ่มมาจากภาคธนาคารเช่นกัน อย่างไรก็ดี หากเราพิจารณาเป็นรายอุตสาหกรรม ราคาหุ้นบางกลุ่มกลับมีทิศทางสวนความกังวลและอาจนำมากำหนดกลยุทธ์การลงทุนหลังจากนี้ได้หากสถานการณ์ภาคธนาคารยังยืดเยื้อ

โดย 1 เดือนหลังจากเหตุการณ์ Silvergate หรือ 8 มี.ค. – 7 เม.ย. แน่นอนว่าหุ้นกลุ่มการเงิน (Financial) ได้รับผลกระทบมากที่สุด ซึ่งติดลบมากกว่าตลาด (ดัชนี S&P500) ที่ -11.1% แต่ยังมีอีกหลายกลุ่มที่ราคาฟื้นตัวและเพิ่มขึ้นมากกว่าตลาด เช่น กลุ่ม Communication Services, IT, Utilities, Healthcare และ Consumer Staples ที่มากกว่า 7.8%, 3.9%, 3.6%, 3.1% และ 1.9% ตามลำดับ สังเกตได้ว่ามักเป็นกลุ่มบริษัทที่สินค้ามีความต้องการใช้อุปโภคบริโภคสม่ำเสมอโดยไม่แปรผันไปตามภาวะเศรษฐกิจ แต่สิ่งที่จะยืนยันได้ว่ากลุ่มเหล่านี้จะเติบโตโดยไม่แปรผันไปตามเศรษฐกิจอาจต้องนำข้อมูลในอดีตมาพิจารณาเพิ่มเติมก่อนการลงทุนด้วย

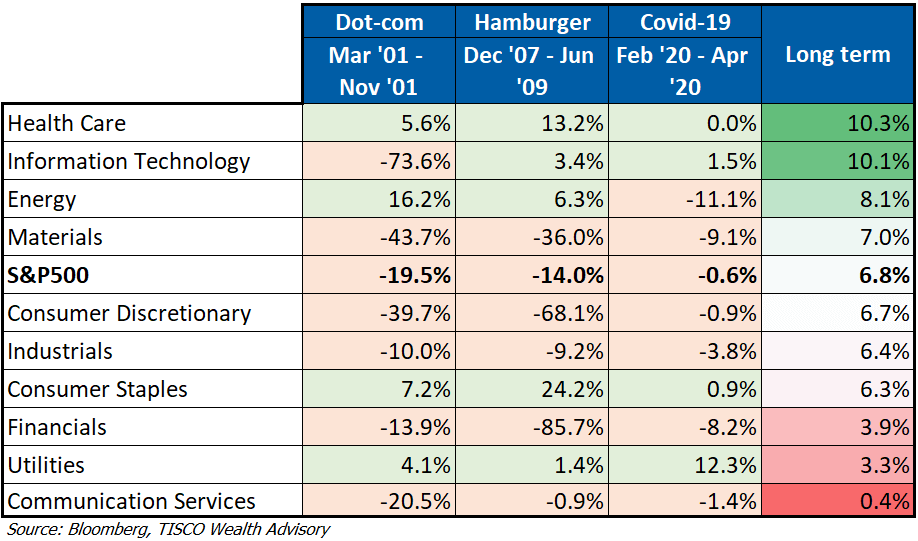

TISCO Wealth Advisory รวบรวมการเกิดวิกฤตทางเศรษฐกิจ 3 ครั้งล่าสุดในรอบ 25 ปีที่ผ่านมา ทั้งวิกฤต Dot-com, Hamburger และ COVID-19 ว่าในแต่ละกลุ่มธุรกิจมีการเติบโตหรือการถดถอยของกำไรเป็นอย่างไร โดยกลุ่มที่ยังสามารถทำกำไรได้ทั้ง 3 วิกฤตที่ผ่านมา คือ Healthcare, Consumer Staples และ Utilities แต่หากเลือกความน่าสนใจในการลงทุนระยะยาวโดยมองข้ามวิกฤตไป กลุ่ม Healthcare มีอัตราการเติบโตของกำไรตลอด 25 ปีที่ผ่านมาได้มากที่สุดเมื่อเทียบกับทุกกลุ่มถึงปีละ +10.3% มากกว่าตลาดที่ทำได้เพียงปีละ +6.8% เท่านั้น และเมื่อพิจารณาด้านราคาโดยอิงจากดัชนีของแต่ละกลุ่มนั้น กลุ่ม Healthcare สามารถทำผลตอบแทนจากการลงทุนในช่วงวิกฤตได้ดีกว่าตลาดทั้งหมด 3 วิกฤตที่ +6.1%, +10.4% และ +10.4% ตามลำดับ และผลตอบแทนระยะยาวในรอบ 25 ปีที่ +6.7% ทำได้ดีกว่าตลาดหรือ S&P500 ที่ได้เพียงปีละ +5.43% ดังนั้นหากจะให้แนะนำว่าควรเพิ่มน้ำหนักการลงทุนกลุ่มไหนยามที่เศรษฐกิจมีความเสี่ยงที่จะเกิด Recession หรือ วิกฤตต่างๆ กลุ่ม Healthcare ที่มีความสามารถในการทำกำไรทั้งในแง่ของธุรกิจและผลตอบแทนจากการลงทุนหุ้นที่มากกว่าตลาดทั้งในยามวิกฤตและช่วงเวลาปกติ ถือว่าเป็นกลุ่มหุ้นที่มีผลการดำเนินงานอย่างแข็งแกร่ง

นอกจากนี้ภาพรวมของการลงทุนอาจมีปัจจัยเสริมจากหน่วยงานที่ดูแลเสถียรภาพของระบบการเงินอย่าง “ธนาคารกลาง” มักจะเข้ามาช่วยเหลือให้ผลของ Recession เบาบางลงด้วยการดำเนินนโยบายการเงินแบบผ่อนคลาย เช่น ลดดอกเบี้ยนโยบาย หรือ เพิ่มสภาพคล่องในระบบการเงิน (QE) เป็นต้น หากนับตั้งแต่ปี 1984 หรือเป็นช่วงเวลาที่ Fed ใช้นโยบายการเงินด้วยการลดดอกเบี้ยภายหลังจากคงดอกเบี้ยไว้ที่ระดับสูงเพื่อแก้วิกฤตเงินเฟ้อ โดยเฉลี่ยแล้วเมื่อผ่านไป 12 เดือนและ 24 เดือน จะช่วยหนุนให้ตลาดหุ้นฟื้นตัวได้โดยเฉลี่ยที่ 4.7% และ 19.6% ตามลำดับ ซึ่งในสถานการณ์ปัจจุบัน เมื่อพิจารณาจากข้อมูลของ CME Fedwatch ที่สะท้อนการคาดการณ์ของตลาดระบุว่า ไตรมาส 3 ปีนี้เป็นต้นไป Fed มีโอกาสมากกว่า 50% ที่จะลดดอกเบี้ยนโยบายเป็นครั้งแรก การลงทุนนับตั้งแต่เวลานี้ไม่ได้น่ากังวลมากนักเพราะตลาดหุ้นจะใช้เวลาฟื้นตัวและสร้างผลตอบแทนได้ไม่นาน แม้ตลาดหุ้นปรับตัวลดลงในระยะสั้นจาก Recession ก็ตาม

ในสถานการณ์ปัจจุบันที่โอกาสของการเกิด Recession ยังอยู่ในระดับสูง การคัดเลือกลงทุนในหุ้นที่ยังมีความสามารถในการทำกำไรของธุรกิจและยังสามารถสร้างผลตอบแทนจากการลงทุนได้ดีกว่าตลาดอย่างกลุ่ม Healthcare จะช่วยให้พอร์ตการลงทุนมีความแข็งแกร่งเพราะมีโอกาสสร้างผลตอบแทนได้ในยามวิกฤต ในขณะเดียวกันหากเกิด Recession ตามที่ตลาดคาดการณ์ ในโลกของทุนนิยมที่ธนาคารจะเข้าไปสร้างเสถียรภาพภาคการเงินด้วยการดำเนินนโยบายการเงินแบบผ่อนคลาย จะช่วยหนุนให้ตลาดหุ้นฟื้นตัวได้ภายในระยะเวลาไม่นาน ดังนั้นหากนักลงทุนมีการลงทุนในกลุ่ม Healthcare ที่เป็นส่วนหนึ่งของตลาดหุ้นย่อมได้ผลประโยชน์จากนโยบายการเงินที่ผ่อนคลายอีกด้วย

ภาพที่ 1: อัตราการเติบโตของกำไรในบริษัทจดทะเบียนดัชนี S&P500 แยกเป็นแต่ละอุตสาหกรรมในแต่ละวิกฤต และการเติบโตในระยะยาวต่อปีย้อนหลัง 25 ปี

เผยแพร่ครั้งแรก: เว็บไซต์กรุงเทพธุรกิจ

==========================================================