“เกษียณ อย่างเกษม” วลีเด็ดที่ทุกคนเคยได้ยินและใฝ่ฝันถึงมัน แต่มีคนเพียงแค่หยิบมือที่ได้สัมผัสถึงการเกษียณที่มีความสุขในแบบที่ต้องการจริงๆ แล้วอะไรคืออุปสรรคที่ทำให้คนจำนวนมากไม่สามารถไปถึงเป้าหมายที่ต้องการได้ สาเหตุที่สำคัญที่สุดคงหนีไม่พ้นการขาดการวางแผนทางการเงินเพื่อการเกษียณที่รอบคอบเพียงพอ ไม่ว่าจะเป็นในแง่ของรายได้และรายจ่ายทั้งในช่วงก่อนและหลังเกษียณ ซึ่งล้วนเป็นปัจจัยที่สำคัญ หรือจะเป็นเงินที่จะมีไว้เพื่อการใช้จ่ายหลังเกษียณอายุ ซึ่งอาจมาจากเงินเก็บจากการออมการลงทุน เงินได้จากบุตร หรือเงินได้จากการลงทุนประเภทต่างๆ รวมถึงรายจ่ายประจำในการดำเนินชีวิต ค่าใช้จ่ายด้านการท่องเที่ยว และค่ารักษาพยาบาลก็เป็นปัจจัยที่ต้องให้ความสำคัญไม่แพ้กัน

สำหรับมนุษย์เงินเดือนแล้วในช่วงชีวิตการทำงานของเราราว 35 ปี ตั้งแต่อายุประมาณ 25 ปี จนถึง วันที่เกษียณอายุตอน 60 ปี มีเครื่องมือทางการเงินหลายรูปแบบที่ช่วยเราในการเก็บเงินเพื่อบรรลุเป้าหมายการมีชีวิตที่ดีหลังเกษียณอายุ แต่โดยส่วนมากเรามักนึกถึงเครื่องมือทางการเงิน อาทิ หุ้น กองทุนรวมทั่วไป หรือกองทุนรวมที่ได้ประโยชน์ทางภาษี (RMF, SSF) และกองทุนสำรองเลี้ยงชีพ รวมถึงกองทุนบำเหน็จบำนาญข้าราชการ (กบข.)

ซึ่งทางเลือกข้างต้นมักมีการลงทุนในสินทรัพย์เสี่ยงที่มีความ “ไม่แน่นอน” ทำให้ในปีที่ตลาดหุ้นหรือสินทรัพย์เสี่ยงอื่นๆ มีความผันผวนอย่างในปีนี้ที่พบกับสถานการณ์ COVID-19 ส่งผลให้ตลาดหุ้นทั่วโลกปรับตัวลดลงราว -40% ในช่วงเดือนมีนาคม 2563 ซึ่งนั่นจะกระทบต่อเงินก้อนที่มีไว้เพื่อการเกษียณเป็นอย่างมาก

ประกันบำนาญอาวุธลับเพื่อการเกษียณ

แต่ก็ยังมีเครื่องมือทางการเงินอีกรูปแบบหนึ่งที่เราอาจมองข้ามไป โดยในความเป็นจริงกลับมีความจำเป็นอย่างมากสำหรับวัยเกษียณคือ “ประกันชีวิตแบบบำนาญ” ซึ่งเป็นเครื่องมือที่ช่วย “การันตีรายได้” ให้เราในช่วงหลังเกษียณและไม่ขึ้นอยู่กับภาวะเศรษฐกิจอีกด้วย

แต่ก่อนที่เราจะสามารถวางแผนเกษียณผ่านการใช้ประกันชีวิตแบบบำนาญให้ได้อย่างมีประสิทธิภาพ เราจำเป็นต้องทราบถึงสถานการณ์ในปัจจุบันเสียก่อน ซึ่งมีอยู่ 2 ปัจจัยหลักๆ ด้วยกัน ได้แก่

1.อายุไขเฉลี่ยของคนไทยในปัจจุบัน (Life Expectancy)

2.แนวโน้มค่าใช้จ่ายในช่วงหลังเกษียณอายุ

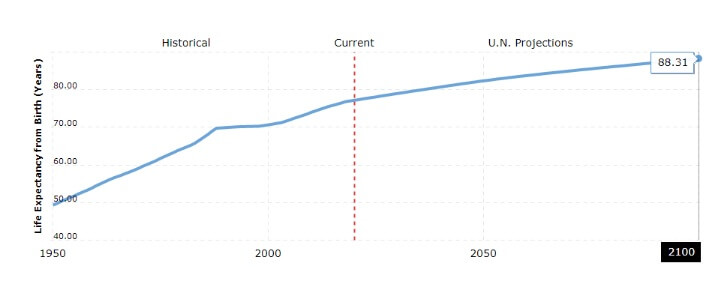

โดยปัจจุบันอายุไขเฉลี่ยของคนไทยมีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่อง ซึ่งผลวิจัยจาก U.N. พบว่า ในช่วงปี ค.ศ. 1950 – 2100 อายุไขเฉลี่ยของคนไทยในปี 1950 อยู่ที่ 49.32 ปี และจะเพิ่มเป็นราว 88.31 ปีในปี 2100 (ในปี 2020 อยู่ที่ 77.19 ปี) ดังแสดงในแผนภาพที่ 1

แผนภาพที่ 1: แสดงอายุไขเฉลี่ย (Life Expectancy) ของคนไทยในช่วงปี ค.ศ. 1950 – 2100

ที่มา: Macrotrend

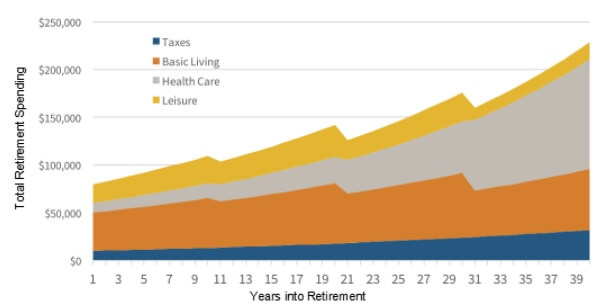

ในส่วนของค่าใช้จ่ายหลังเกษียณโดยทั่วไปแล้วจะมากหรือน้อยขึ้นอยู่กับวิถีการดำเนินชีวิตของแต่ละบุคคล (Personal Lifestyle) แต่หากเราอ้างอิงจากผลวิจัยในต่างประเทศ ซึ่งชี้ให้เห็นว่าหลังจากเราเกษียณอายุ ถึงแม้รายจ่ายอย่างค่าใช้จ่ายด้านการท่องเที่ยว และค่าใช้จ่ายในชีวิตประจำวันจะลดลง แต่รายจ่ายด้านสุขภาพกลับมีแนวโน้มเพิ่มสูงขึ้นมาก ดังแสดงในแผนภาพที่ 2 ส่งผลให้ในช่วงหลังเกษียณอายุ เรายังคงต้องการรายได้ราว 80 – 100% ของรายได้ต่อเดือนในช่วงก่อนเกษียณอายุ

แผนภาพที่ 2: แสดงแนวโน้มค่าใช้จ่ายด้านต่างๆ หลังเกษียณอายุ

ที่มา: Kitces.com

จากแนวโน้มอายุไขเฉลี่ยและแนวโน้มค่าใช้จ่ายหลังเกษียณอายุที่เพิ่มมากขึ้น เป็นตัวบ่งชี้ที่ชัดเจนถึงความต้องการรายได้ในช่วงหลังเกษียณอายุที่เพิ่มและยาวนานมากขึ้น ทำให้ประกันชีวิตแบบบำนาญคือคำตอบของปัญหา เนื่องจากเป็นเครื่องการันตีอย่างดีว่าเราจะมีรายได้หลังช่วงเกษียณอายุ ซึ่งเราสามารถออกแบบได้ว่าเราต้องการรายได้ต่อเดือนเท่าใดเพื่อให้ครอบคลุมค่าใช้จ่ายที่จะเกิดขึ้นตาม Lifestyle ที่เราต้องการ

โดยการเลือกประกันชีวิตแบบบำนาญให้คุ้มค่าและตรงกับความต้องการของเรา จะมีประเด็นที่เราต้องให้ความสำคัญ ดังนี้

ประการแรกคือ “เงินคืน” หรือ “เงินบำนาญ” ซึ่งมักจะมีการจ่ายคืนเป็นรายงวด โดยมักมีอัตราการจ่ายเงินบำนาญราว 15-24% ของจำนวนเงินเอาประกันภัย และเริ่มจ่ายเมื่อเรามีอายุ 55 หรือ 60 ปี แล้วแต่รูปแบบของกรมธรรม์นั้นๆ ซึ่งเป็นการ “การันตี” การจ่ายเงินคืน ทำให้ในช่วงเกษียณอายุ เราจะยังคงมีรายได้ที่แน่นอนในการใช้จ่ายในชีวิตประจำวัน และไม่ต้องกังวลว่าภาวะเศรษฐกิจจะเป็นอย่างไร หรือตลาดหุ้นจะผันผวนมากแค่ไหนเราก็ยังคงได้รับรายได้ในส่วนนี้ เป็นหลักประกัน

ประการถัดมาคือ ช่วงอายุที่เราจะได้รับการจ่ายเงินบำนาญ โดยมักจะเริ่มจ่ายคืนในช่วงอายุ 60 จนถึง 80 หรือ 85 ปี และในบางกรมธรรน์อาจจ่ายได้ยาวถึงอายุ 99 ปี ซึ่งปัจจัยนี้ถือได้ว่ามีความสำคัญมาก เพราะเป็นตัวที่บ่งชี้ว่าเราจะมีรายได้จากประกันชีวิตแบบบำนาญจนถึงอายุเท่าใด

จะเห็นได้ว่าแนวโน้มในปัจจุบันที่อายุไขเฉลี่ยของประชากรไทยที่เพิ่มขึ้นอย่างต่อเนื่อง ซึ่งจะตามมาด้วยค่าใช้จ่ายในช่วงหลังเกษียณอายุที่เพิ่มมากขึ้น โดยเฉพาะอย่างยิ่งค่าใช้จ่ายในการรักษาพยาบาล ในขณะเดียวกันในช่วงอายุดังกล่าวกลับไม่มีรายได้เข้ามา ทำให้ประกันชีวิตแบบบำนาญ คือคำตอบของจิ๊กซอว์ที่หายไป ซึ่งช่วยการันตีรายได้ในช่วงหลังเกษียณอายุ อีกทั้งเรายังสามารถออกแบบได้ว่าอยากได้เงินบำนาญเท่าใดและได้รับจนถึงอายุเท่าไหร่ ทำให้เรามีชีวิตหลังเกษียณอย่ามีเงินและมีความสุข

===================================

เผยแพร่ครั้งแรกที่ I Wish You Wealth โพสต์ทูเดย์