ทางรอด…ของการลงทุนตราสารหนี้

นิตยสาร Trust ฉบับที่ 44 | คอลัมน์ Wealth Manager Talk

ช่วงไตรมาส 1 ที่ผ่านมา ตลาดหุ้นทั่วโลกผันผวนเป็นอย่างมาก โดยเฉพาะดัชนี S&P 500 ของสหรัฐฯ ที่ปรับลดลงจากจุดสูงสุดจนถึงจุดต่ำสุดในช่วงเวลานั้น (Peak to Trough) กว่า 10% ในช่วงระหว่าง ปลายเดือนมกราคมถึงต้นเดือนกุมภาพันธ์ด้วยระยะเวลาเพียง 2 สัปดาห์เท่านั้น ซึ่งเป็นการปรับลดลงแรงที่สุดนับตั้งแต่ปลายปี 2015 ซึ่งปัจจัยหลักที่กระทบตลาดหุ้นคงหนีไม่พ้นความกังวลที่อัตราดอกเบี้ย ของพันธบัตรรัฐบาลสหรัฐฯ (US Treasury/Bond Yield) ปรับเพิ่มขึ้นอย่างรวดเร็ว ซึ่งเป็นปัจจัยด้านลบของทั้งตลาดหุ้น และตลาดตราสารหนี้อยู่แล้ว โดยเกิดจากสาเหตุหลัก 3 ประการที่เด่นชัด คือ ข้อมูลทางเศรษฐกิจของสหรัฐฯ ที่ฟื้นตัวได้ดีกว่าคาด อุปสงค์ และอุปทานของตลาดตราสารหนี้ของสหรัฐฯ

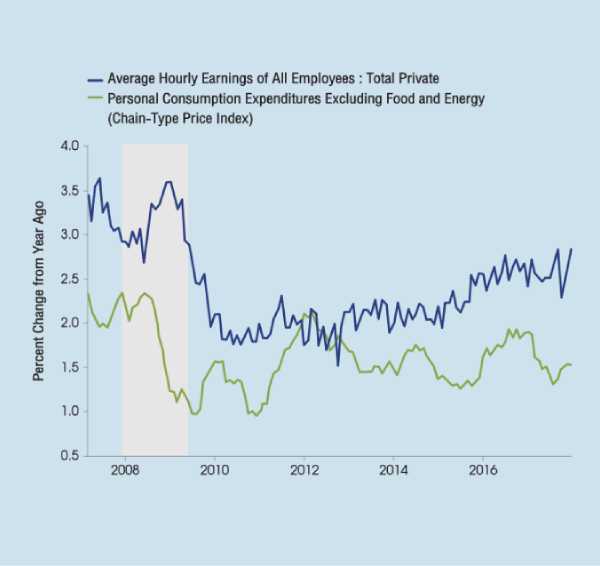

ข้อมูลเศรษฐกิจสหรัฐฯ ที่สำคัญที่บ่งชี้ว่าจะทำให้เศรษฐกิจฟื้นตัวได้ดีกว่าคาด และผลักดันให้เงินเฟ้อเร่งตัวขึ้นเข้าใกล้เป้าหมายของธนาคารกลางสหรัฐฯ (Fed) ที่ 2% คือ ข้อมูลการจ้างงานสหรัฐฯ โดย ข้อมูลอัตราการเพิ่มขึ้นของค่าจ้างแรงงานในสหรัฐฯ ล่าสุดเดือนมกราคมปีนี้เพิ่มขึ้นเป็น +2.9% จากเดือนเดียวกันของปีที่แล้ว และเป็นอัตราการเพิ่มขึ้นสูงสุดนับตั้งแต่เกิดวิกฤต Hamburger ปี 2009 โดยอัตราการเพิ่มขึ้นของค่าจ้างมีความสัมพันธ์ในทิศทางเดียวกันกับอัต ราเงินเฟ้อ กล่าวคือ ถ้าอัตราค่าจ้างเพิ่มขึ้นก็จะเพิ่มความเป็นไปได้ในการขึ้นดอกเบี้ยมากขึ้นเช่นกัน

แผนภาพที่ 1: ความสัมพันธ์ระหว่างอัตราการเพิ่มขึ้นของค่าจ้างรายชั่วโมงกับอัตราการใช้จ่ายส่วนบุคคลเพื่อการอุปโภคบริโภคที่ไม่รวมถึงราคาอาหารและพลังงาน

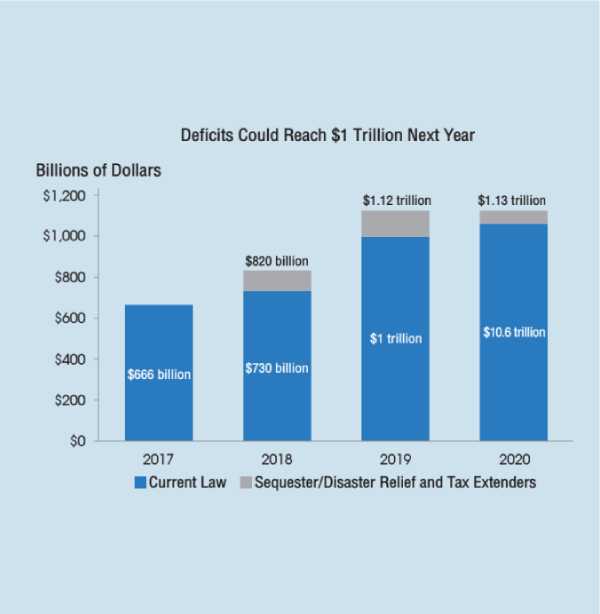

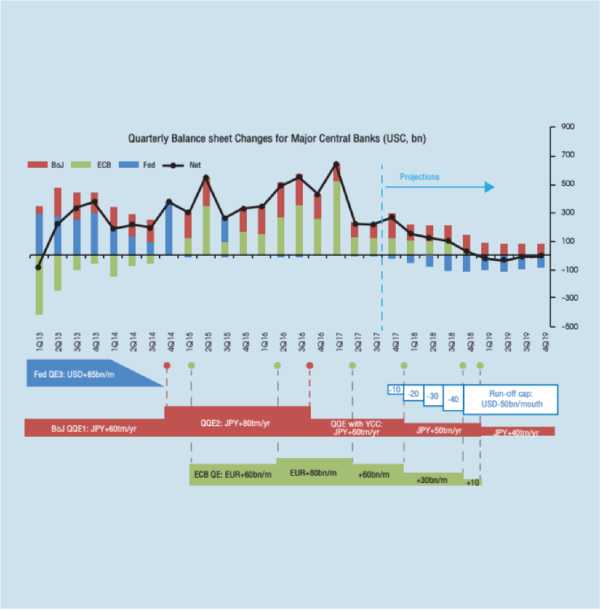

สาเหตุอีกประการที่ทำให้ Bond Yield เพิ่มขึ้นอย่างรวดเร็วเกิดจากทั้งด้านอุปสงค์ของพันธบัตรรัฐบาลสหรัฐฯ ที่มีแนวโน้มลดลง เนื่องจากการประกาศลดงบดุล (Balance Sheet) ของ Fed และท่าทีของยุโรปรวมถึงญี่ปุ่นที่อาจมีการทยอยลดการเพิ่มปริมาณเงินในอนาคต ซึ่งคาดการณ์ว่าจะทำให้สภาพคล่องที่เคยอัดฉีดเข้ามาตลอดจะหมดไปในช่วงปลายปี 2019 และอุปทานของพันธบัตรรัฐบาลสหรัฐฯ ที่เพิ่มขึ้น สืบเนื่องจากการออกแผนปฏิรูปภาษีของรัฐบาลสหรัฐฯ ที่นำโดยนาย Donald Trump โดยสิ่งที่เปลี่ยนแปลงไปอย่างมีนัยสำคัญ คือ การลดภาษีนิติบุคคลจาก 35% เหลือ 21% รวมถึงลดภาษีบุคคลธรรมดา และเพิ่มค่าลดหย่อนสำหรับบุคคลธรรมดาอีก 2 เท่า ถึงแม้จะเป็นการกระตุ้นภาคการบริโภคได้เป็นอย่างดี แต่ในอีกด้านหนึ่งมาตรการดังกล่าวจะทำให้ขาดดุลงบประมาณมากขึ้น เพราะฉะนั้นถ้ารัฐบาลสหรัฐฯ ยังต้องคงรายรับเพื่อไม่ให้ฐานะทางการคลังขาดดุลด้วยการออกพันธบัตรเพิ่มขึ้น และเพื่อจูงใจนักลงทุนให้เข้าไปซื้อพันธบัตร รัฐบาลจำเป็นต้องเพิ่มอัตราดอกเบี้ย และส่งผลให้ตลาดพันธบัตรมีอัตราดอกเบี้ยสูงขึ้นนั่นเอง

แผนภาพที่ 2: คาดการณ์ปริมาณเงินกู้เพิ่มขึ้นเมื่อลดภาษี

อย่างไรก็ตามสำหรับตลาดหุ้นในระยะ 1 - 2 ปีข้างหน้าอาจไม่น่ากังวลมากนัก เนื่องจากราคาหุ้นปรับลดลงเพื่อให้เหมาะสมกับการเติบโตของกำไรของบริษัทจดทะเบียนเท่านั้น หรือที่นักวิเคราะห์เรียกกันว่า Healthy Correction และการเพิ่มขึ้นของ Bond Yield ก็สอดคล้องกับมุมมองของคณะกำกับนโยบายการเงินของสหรัฐฯ (FOMC) ที่ต้องปรับดอกเบี้ยนโยบายเพิ่มขึ้นเพื่อรองรับการเติบโตทางเศรษฐกิจและ ควบคุมไม่ให้เงินเฟ้อมากเกินเป้าหมายที่ 2% ซึ่งนักวิเคราะห์คาดการณ์กันว่าจะมีการขึ้นดอกเบี้ยนโยบายได้ประมาณ 3 ครั้งในปีนี้

แผนภาพที่ 3: การคาดการณ์การซื้อพันธบัตรในตลาด

Source: Committee for a Responsible Federal Budget (CRFB), TISCO Economic Strategy Unit (ESU)

ถึงแม้การลงทุนในตลาดหุ้นจะไม่น่ากังวลยามดอกเบี้ยเป็นขาขึ้นในช่วง เริ่มต้น แต่สำหรับผู้ลงทุนที่รับความเสี่ยงได้จำกัด และเลือกกระจายการลงทุนไปที่สินทรัพย์ประเภทตราสารหนี้ทั้งในประเทศ และต่างประเทศเป็นส่วนใหญ่ของพอร์ตการลงทุน นอกเหนือจากอัตราดอกเบี้ยของตลาดตราสารหนี้ที่เปลี่ยนแปลงไป อาจต้องคำนึงถึงคุณภาพของตราสาร (Credit Rating) ที่เข้าไปลงทุน รวมไปถึงอายุคงเหลือเฉลี่ยของตราสาร (Duration) ด้วยเพราะจะเป็นปัจจัยสำคัญที่กำหนดทิศทางผลตอบแทนของตราสารหนี้ ซึ่งอาจกล่าวได้ว่า ถ้าไม่ติดตามสถานการณ์ และปรับพอร์ตให้เหมาะสมเช่นเดียวกับการลงทุนในตราสารทุน (หุ้น) การลงทุนตราสารหนี้อาจมีความเสี่ยงมากกว่าที่ควรจะเป็น โดยทิศทางของอัตราดอกเบี้ยที่เป็นขาขึ้น เช่น แนวโน้มของประเทศสหรัฐฯ ในปัจจุบันจะส่งผลด้านลบต่อผลตอบแทนของตราสารหนี้ในสหรัฐฯ จะมากหรือน้อยขึ้นอยู่กับ Duration ของตราสารหรือกองทุนตราสารหนี้นั้นๆ ยิ่งค่า Duration มีมากอาจทำให้กองทุนตราสารหนี้ที่ลงทุนในประเทศสหรัฐฯ ผลตอบแทนลดลงจนสามารถขาดทุนได้ถ้าดอกเบี้ยขึ้นอย่างรวดเร็ว

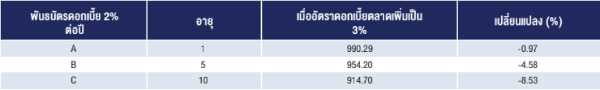

แต่นักลงทุนบางท่านอาจคิดว่าดอกเบี้ยในตลาดที่เพิ่มขึ้นจะส่งผลดีต่อการลงทุนในตราสารหนี้ เพราะผลตอบแทนที่ได้ในรูปดอกเบี้ยจะมากขึ้น แต่ในความเป็นจริงแล้วถ้ามีการลงทุนตราสารหนี้อยู่ก่อนแล้วหลังจากนั้น ดอกเบี้ยในตลาดจะปรับเพิ่มขึ้น เนื่องด้วยตราสารหนี้ออกใหม่จะให้ดอกเบี้ยที่ดีกว่า ณ เงื่อนไขของตราสารหนี้ที่เท่ากัน ฉะนั้นตราสารหนี้เดิมจะมีราคาที่ซื้อขายกันในตลาดรองที่ลดลงจากราคา หน้าตั๋วเพื่อให้ผู้ที่ซื้อตราสารเดิมต่อจากผู้ลงทุนรายเก่าจะได้อัตราดอกเบี้ยเทียบเท่ากับตราสารหนี้ออกใหม่ เช่น พันธบัตรรัฐบาลมีราคาหน้าตั๋ว 1,000 บาท จ่ายดอกเบี้ย 2% ต่อปี โดยมีอายุคงเหลือ 1 ปี เมื่ออัตราดอกเบี้ยในตลาดสำหรับพันธบัตรรัฐบาลอายุ 1 ปีเพิ่มขึ้นเป็น 3% ราคาที่ซื้อขายจะต้องลดลงจากราคาหน้าตั๋ว เพื่อให้การจ่ายดอกเบี้ยของหุ้นกู้คิดเป็น 3% จากราคาหน้าตั๋ว ซึ่งในที่นี้จะมีราคาเท่ากับ 990.29 บาท ซึ่งราคาที่ลดลงไป 9.71 บาท เปรียบเสมือนผลขาดทุนกรณีขายพันธบัตรออกไป ยิ่งไปกว่านั้นยิ่ง Duration ของตราสารมากขึ้น ราคาจะลดลงตามไปด้วยตามตารางการคำนวณดังนี้ ซึ่งจะเห็นว่าถ้าเลือกลงทุนในพันธบัตรที่ Duration 10 ปี และอัตราดอกเบี้ยเพิ่มขึ้นมีโอกาสขาดทุนเทียบเท่ากับการลงทุนในหุ้นเลยทีเดียว

อย่างไรก็ตาม ถ้านักลงทุนถือพันธบัตรจนครบอายุ (Hold to Maturity) จะไม่ขาดทุนเนื่องจากได้เงินต้นพร้อมดอกเบี้ยที่ระบุไว้บนพันธบัตรเต็มจำนวน ทั้งนี้ ถ้า Duration ยิ่งเยอะก็จะใช้เวลานานในการลงทุนจนกว่าจะปิดผลขาดทุนจากราคา พันธบัตรที่ลดลงเช่นกัน เพราะฉะนั้นถ้าอัตราดอกเบี้ยเป็นแนวโน้มขึ้น ผู้ลงทุนตราสารหนี้ควรที่จะถือตราสารที่อายุสั้นๆ ไว้ เช่น ไม่เกิน 1 - 3 ปี จะป้องกันผลขาดทุนจากการเพิ่มขึ้นของอัตราดอกเบี้ยได้ดีกว่าถือตราสารหนี้ระยะยาว

อีกหนึ่งปัจจัยที่นักลงทุนต้องคำนึงก่อนตัดสินใจลงทุนในตราสารหนี้คือ Credit Rating ซึ่งนักลงทุนที่คุ้นเคยกับตราสารหนี้มักจะทราบดีอยู่แล้วว่า Credit Rating ที่ด้อยกว่า จะให้อัตราดอกเบี้ยที่ดีกว่าตราสารหนี้ที่ Credit Rating ดีกว่า แต่นักลงทุนควรจะติดตามต่อไปว่าแนวโน้มในอนาคตนั้น ระหว่างตราสารระดับที่ลงทุนได้ (Investment Grade Credit) กับตราสารที่ความเสี่ยงสูง (Speculative Grade Credit/High Yield Bond) ตัวใดมีความเสี่ยงมากกว่ากันจากสถานการณ์ปัจจุบันและอนาคตโดยประเมินจากส่วนต่างอัตราดอกเบี้ย (Spread) ระหว่างตราสารทั้ง 2 ประเภท

แผนภาพที่ 4: ตัวอย่างราคาหน้าตั๋วเมื่ออัตราดอกเบี้ยในตลาดเพิ่มขึ้น

แผนภาพที่ 5: ส่วนต่างอัตราดอกเบี้ยเฉลี่ยทุกช่วงอายุระหว่าง Investment Grade Credit กับตราสารหนี้ High Yield และดัชนีผลตอบแทนรวมของการลงทุน ในตราสารหนี้ High Yield

จากข้อมูลของตลาดตราสารหนี้ในสหรัฐฯ โดยเป็นแผนภาพตั้งแต่ 5 ปีที่ผ่านมาจนถึงปัจจุบันจะเห็นว่า Spread ลงมาต่ำมาก (เส้นกราฟสีเขียว) ใกล้เคียงกับช่วงต่ำสุดก่อนการขึ้นดอกเบี้ยนโยบายครั้งแรกโดย Fed ในปี 2015 และอัตราผลตอบแทนรวมจากการลงทุนในตราสารหนี้ประเภท High Yield (เส้นน้ำเงิน) สูงกว่าตราสารหนี้ Investment Grade (เส้นสีแดง) ราว 11% ซึ่งบ่งชี้ว่าการลงทุนตราสารประเภท High Yield ในช่วงที่ Spread ต่ำหรือที่บอกอีกนัยได้ว่าราคาตราสารประเภท High Yield มีราคาแพงกว่า Investment Grade เมื่อตลาดตราสารหนี้เกิดการปรับฐานจากการขึ้นดอกเบี้ยนโยบายโดย Fed อาจทำให้ผลตอบแทนของ High Yield จากนี้มีโอกาสปรับลดมากกว่า Investment Grade

เพราะฉะนั้นจากสถานการณ์ปัจจุบันจะเห็นว่า กรณีนักลงทุนที่รับความเสี่ยงได้น้อยและไม่อยากเพิ่มความเสี่ยงจากการลงทุนในหุ้นอีกการลงทุนในกลุ่มตราสารหนี้สหรัฐฯ ควรหลีกเลี่ยงตราสารประเภท High Yield ควรเน้นลงทุนในกลุ่มตราสารประเภท Investment Grade และลงทุนด้วย Duration ที่ต่ำกว่า 1 - 3 ปี เพื่อลดผลกระทบจากการขึ้นดอกเบี้ยให้มากที่สุด แต่สำหรับตราสารหนี้ของประเทศอื่นๆ นั้นควรจะประเมินทิศทางนโยบายการเงินของประเทศนั้นๆ เป็นอย่างไรก่อนตัดสินใจลงทุน เช่น อัตราดอกเบี้ยนโยบายของไทยที่ยังอยู่ในระดับต่ำ เนื่องจากอัตราเงินเฟ้อ ณ ปัจจุบันที่ +0.42% ซึ่งยังห่างจาก เป้าหมายของธนาคารแห่งประเทศไทยที่ 2.5±1.5% อยู่พอสมควรจึงยังมีความเป็นไปได้ที่ธนาคารแห่งประเทศไทยจะไม่รีบปรับอัตราดอกเบี้ยขึ้นไป แต่อย่างไรก็ตามนักลงทุนก็ควรเลือกลงทุนตราสารหนี้ Duration ไม่เกิน 3 ปี เนื่องจากธนาคารแห่งประเทศไทยก็ยังไม่มีท่าทีที่จะปรับลดดอกเบี้ยนโยบายเช่นกัน และเป็นไปได้ว่าเงินเฟ้อของไทยจะค่อยๆ เพิ่มขึ้นตามสหรัฐฯ ในอนาคตอีกด้วย

สำหรับนักลงทุนที่สามารถยอมรับความเสี่ยงที่เพิ่มขึ้นได้บ้างเพื่อสร้างผลตอบแทนใหhมากขึ้น ควรจะเพิ่มสัด ส่วนการลงทุนในหุ้น ที่มูลค่ายังไม่แพงจนเกินไป หรือได้ประโยชน์จากแนวโน้มดอกเบี้ยขาขึ้น เช่นหุ้นกลุ่มธุรกิจการเงินในสหรัฐฯ ที่จะได้อานิสงค์จากรายได้จากดอกเบี้ยที่มากขึ้น หรือตลาดหุ้นจีนที่ระดับกำไรต่อบริษัทจดทะเบียนยังเติบโตสอดคล้องกับราคาหุ้น และรัฐบาลชุดปัจจุบันยังตั้งเป้าหมายการเติบโตทางเศรษฐกิจที่ 6.5% และเน้นรักษาเสถียรภาพทางเศรษฐกิจของประเทศในระยะยาว