การลงทุนในกองทุนต่างประเทศ นอกจากต้องคำนึงถึงผลตอบแทนที่มาจากสินทรัพย์ลงทุนแล้ว สิ่งที่ต้องคำนึงถึงไม่แพ้กัน นั่นคือ ผลตอบแทนที่มาจากอัตราแลกเปลี่ยน ที่มีผลกระทบต่อผลตอบแทนรวมที่จะได้รับด้วย ซึ่งบางกองทุนจะมีให้เราเลือกลงทุน 2 แบบคือ 1. ป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน (Hedge) และ 2. ไม่ได้ป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน (Unhedge) โดยปล่อยอัตราแลกเปลี่ยนให้เป็นไปตามกลไกตลาด

กองทุนที่มีการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน (Hedge) จะเป็นกองทุนที่มีการลงทุนในต่างประเทศเท่านั้น โดยการ Hedge ไม่ได้ทำให้เรามีกำไรมากขึ้น เพียงแต่เป็นการช่วยลดผลกระทบจากความผันผวนของค่าเงิน ตัวอย่างเช่น เราไปลงทุนในกองทุนตราสารหนี้ทั่วโลก เราอาจจำเป็นต้องแลกเงินบาทเป็นสกุลเงินดอลลาร์สหรัฐฯ ซึ่งถ้าแลกเงินกลับมาเป็นเงินบาท ค่าเงินอาจแข็งค่าขึ้นหรืออ่อนค่าลง กระทบกับผลตอบแทนรวมได้ แต่ถ้าเรา Hedge ค่าเงิน ไม่ว่าจะทั้งหมด (Fully Hedge) หรือบางส่วน (Partial Hedge) จะช่วยลดความกังวลเกี่ยวกับความผันผวนของค่าเงิน ทำให้กองทุนที่เราไปลงทุนสามารถเคลื่อนไหวตามดัชนีอ้างอิงได้มากขึ้น แต่ก็ต้องแลกกับค่าใช้จ่ายในการดำเนินการที่สูงกว่ากองทุนที่ไม่ได้ป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน (Unhedge)

กองทุนที่ไม่ได้ป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน (Unhedge) เป็นกองทุนที่เปิดรับความเสี่ยงด้านอัตราแลกเปลี่ยน ถ้าเราคาดการณ์สถานการณ์ได้ถูกว่า ค่าเงินบาทจะอ่อนค่าลง เราก็จะได้รับประโยชน์ 2 ทาง คือ กำไรจากค่าเงินที่อ่อนค่าลง และไม่ต้องเสียค่าดำเนินการ Hedge แต่ในทางกลับกัน ก็จะได้รับความเสี่ยง 2 ทางเช่นกัน คือ ความเสี่ยงจากสินทรัพย์ที่ลงทุน และความผันผวนของอัตราแลกเปลี่ยน ซึ่งในช่วงที่ค่าเงินบาทมีแนวโน้มแข็งค่าขึ้น อาจทำให้ได้รับกำไรลดลงหรือเกิดผลขาดทุนจากอัตราแลกเปลี่ยนได้

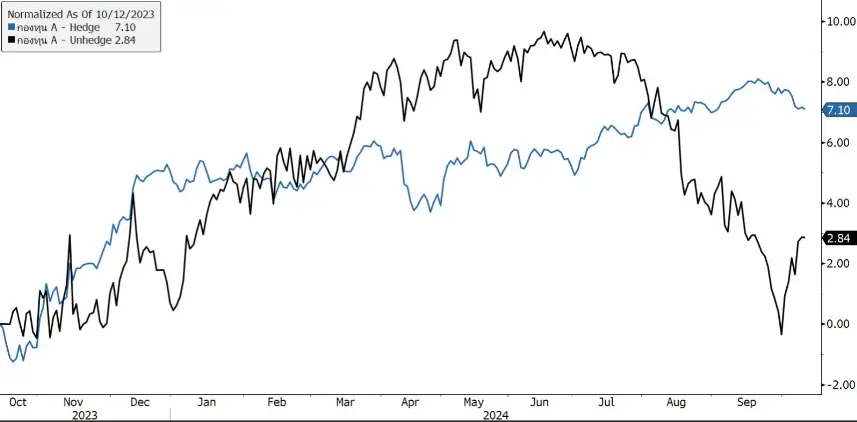

ยกตัวอย่าง กองทุน A ที่มีนโยบายการลงทุนเหมือนกัน ลงทุนในกองทุนหลัก (Master fund) เดียวกัน ต่างกันเพียงนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนคือ กองทุน A – Hedge กับกองทุน A – Unhedge จะพบว่า ผลตอบแทนย้อนหลัง 1 ปี (as of Oct 10, 2024) ของ Master fund ของกองทุน A อยู่ที่ 12.47% โดยผลตอบแทนของกองทุน A – Hedge (เส้นสีน้ำเงิน) อยู่ที่ 7.10% ขณะที่กองทุน A – Unhedge (เส้นสีดำ) ผลตอบแทนอยู่ที่เพียง 2.84% (ดังกราฟที่ 1) ซึ่งผลตอบแทนของทั้ง 2 กองทุนต่างกันมากถึงราว 2.5 เท่า เป็นเพราะว่า ค่าเงินบาทเมื่อเทียบกับค่าเงินดอลลาร์สหรัฐฯ แข็งค่าขึ้นถึงราว -8.05% ทำให้กองทุน A – Unhedge ได้กำไรน้อยลงจากค่าเงินบาทที่แข็งค่าชึ้นเมื่อเทียบกับค่าเงินดอลลาร์สหรัฐฯ นั่นเอง

กราฟที่ 1 แสดงผลตอบแทนย้อนหลัง 1 ปี ของกองทุนที่มีนโยบาย Hedge และ Unhedge

อย่างไรก็ตาม หากถามว่า จะเลือกลงทุนในกองทุนไหนดี ระหว่างกองทุนที่มีนโยบาย Hedge ค่าเงิน กับกองทุนที่มีนโยบาย Unhedge ค่าเงินนั้น มองว่าขึ้นอยู่กับความเสี่ยงที่ยอมรับได้ของแต่ละบุคคล ทั้งนี้ หากเป็นผู้ลงทุนที่ไม่มีเวลาติดตามข้อมูลการลงทุน การเลือกลงทุนในกองทุน ซี่งมีผู้เชี่ยวชาญลงทุนให้ และลงทุนในกองทุนที่มีนโยบาย Hedge ค่าเงิน น่าจะเป็นทางเลือกที่ตอบโจทย์กว่า เนื่องจากช่วยให้ได้รับผลตอบแทนตามนโยบายการลงทุน โดยไม่ต้องพะวงถึงความเสี่ยงจากอัตราแลกเปลี่ยน

รวมถึงเราอาจมีการลงทุนในสินทรัพย์ที่มีความเสี่ยงต่ำ ปานกลาง สูงแล้ว การที่เราเปิดรับความเสี่ยงเรื่องของค่าเงินเพิ่มเข้าไปอีก อาจเป็นการ double ความเสี่ยงมากขึ้นด้วย แม้ว่าการเปิดรับความเสี่ยงมันอาจจะทำให้เรามีโอกาสทำกำไรได้มากขึ้น แต่มันก็อาจจะแลกมากับความเสี่ยงที่ค่าเงินบาทไม่เป็นไปตามที่เราคาดคิดไว้ก็ได้

บทความโดย วิภาดา ศุภกุลวณิชย์ AFPT™

Wealth Manager ธนาคารทิสโก้