Structure Fund กองทุนปกป้องเงินต้น รับผลตอบแทนไม่ว่าตลาดจะขึ้นหรือลง

นิตยสาร Trust ฉบับที่ 64 | คอลัมน์ Wealth Manager Talk

ภาพรวมการลงทุนในช่วง 2 เดือนแรกของปี 2023 ราคาสินทรัพย์ทั่วโลกฟื้นตัวได้พอสมควรหลังจากที่ปรับตัวลงมาตลอดปี 2022 สินทรัพย์เสี่ยงเริ่มฟื้นตัวได้ หุ้นโลกฟื้นตัวได้เฉลี่ย 4.2%, S&P500 +3.6% และ CSI300 +5.1% อย่างไรก็ตาม ยังคงเป็นการรีบาวด์ขึ้นท่ามกลางข่าวร้ายที่ยังคงมีอยู่เต็มไปหมด ทั้งปัญหาเงินเฟ้อที่สูง หลายประเทศต้องปรับขึ้นดอกเบี้ยนโยบายจนอยู่ที่ระดับสูงสุดในรอบทศวรรษ และพ่วงมาด้วยโอกาสเกิดภาวะเศรษฐกิจถดถอย ปัญหาสงครามรัสเซีย-ยูเครนที่ยืดเยื้อ และความเสี่ยงพิเศษ เช่น กรณีเกิดปัญหาด้านสภาพคล่องจนต้องระงับการดำเนินธุรกิจของธนาคาร SVB ถึงแม้ว่า Valuation ของตลาดหุ้นปรับตัวลดลงมาจน FWD P/E อยู่ที่ระดับที่ต่ำกว่าค่าเฉลี่ย 10 ปี แต่ความผันผวนที่เพิ่มขึ้นส่งผลให้การหาผลตอบแทนมีความยากลำบาก ทำให้กองทุนหุ้นกู้ที่มีอนุพันธ์แฝง (Structure Note) ตอบโจทย์การลงทุนในช่วงนี้ เนื่องจากเป็นการลงทุนที่สามารถ “สร้างผลตอบแทน” ได้ดีกว่าการฝากเงินและยังสามารถช่วย “ปกป้องเงินต้น”

กองทุนหุ้นกู้ที่มีอนุพันธ์แฝง (Structure Note) เป็นลูกผสมของการนำข้อดีของ 2 สินทรัพย์ทางการเงินมารวมเข้าด้วยกัน ได้แก่ 1. ตราสารหนี้ (พันธบัตร/หุ้นกู้คุณภาพดี) ที่มีความเสี่ยงต่ำ มีผลตอบแทนที่แน่นอน และ 2. ตราสารอนุพันธ์ (Warrant/Options) ที่มีอัตราทด (Leverage) และสามารถสร้างผลตอบแทนได้สูงโดยใช้เงินจำนวนน้อย

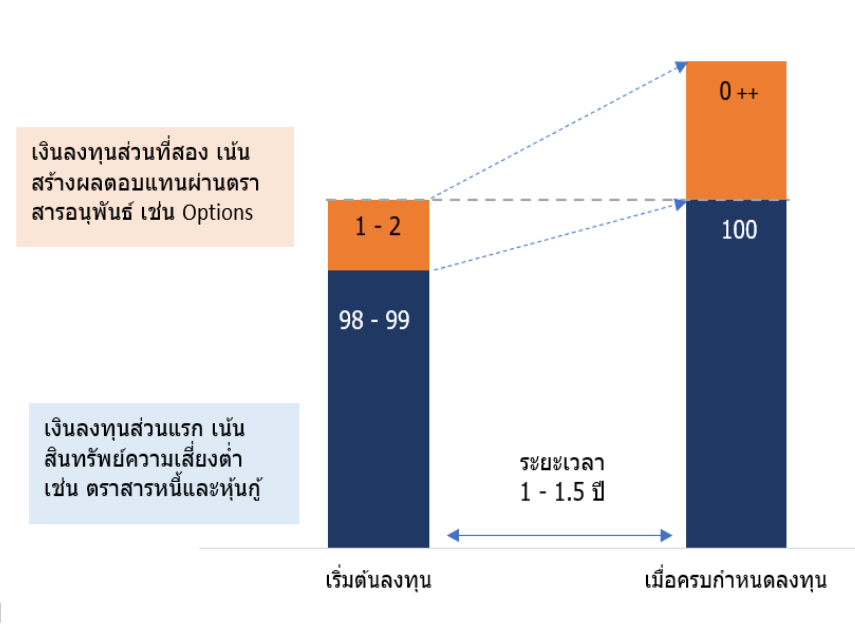

โครงสร้างของกองทุนหุ้นกู้ที่มีอนุพันธ์แฝง จะนำเงินลงทุนแบ่งออกเป็น 2 ส่วน

1. เงินลงทุนส่วนแรกสัดส่วน 98 – 99% จะเน้นการลงทุนที่ปกป้องเงินต้น (Capital Protection) ผ่านการลงทุนในตราสารหนี้คุณภาพดีตามอายุกองทุน (ราว 1 – 1.5 ปี) เพื่อให้เงินส่วนนี้โตกลับมาที่ ณ ระดับเงินลงทุนเริ่มต้นที่ 100%

2. เงินลงทุนส่วนที่เหลือจากการลงทุนตราสารหนี้ราว 1 – 2% เน้นการสร้างผลตอบแทนส่วนเพิ่ม จะนำไปลงทุนในตราสารอนุพันธ์ที่มีสินทรัพย์อ้างอิงที่หลากหลาย ทั้งดัชนีหุ้น, ETF, สินค้าโภคภัณฑ์ หรือแม้แต่กองทุนรวม หากสินทรัพย์อ้างอิงเคลื่อนไหวไปตามเงื่อนไขที่กองทุนกำหนดก็มีโอกาสรับผลตอบแทนที่ดีได้

ที่มา : TISCO Wealth Advisory

แผนภาพที่ 1: โครงสร้างกองทุนหุ้นกู้ที่มีอนุพันธ์แฝง

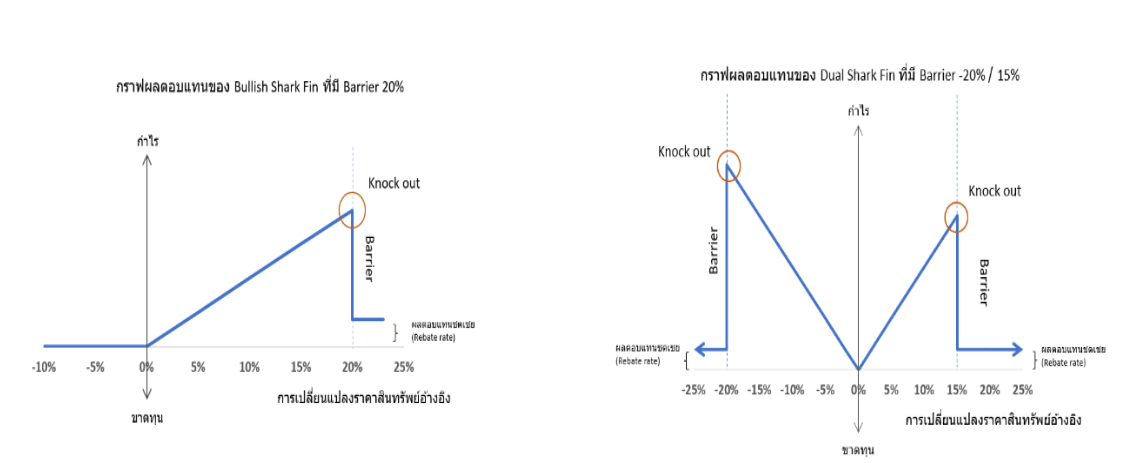

โดยช่วงต้นปีที่ผ่านมา ทิสโก้ได้เสนอขายกองทุนหุ้นกู้ที่มีอนุพันธ์แฝงจำนวน 2 กองทุน ทั้ง Bullish Shark Fin และ Double Shark Fins มาเป็นทางเลือกให้กับนักลงทุนและได้รับการตอบรับเป็นอย่างดี โดยที่มาของคำว่า Shark Fin มาจากกราฟผลตอบแทนของกองทุน (Pay off) ที่มีลักษณะเหมือนครีบฉลามตามรูปด้านล่าง

แผนภาพที่ 2: ผลตอบแทนของกองทุนหุ้นกู้ที่มีอนุพันธ์แฝงมีลักษณะเหมือนครีบฉลาม

อย่างไรก็ตาม มีรายละเอียดปลีกย่อยที่หากจะลงทุนต้องทำความเข้าใจเพิ่มเติมอีกเล็กน้อย ได้แก่ 1. อัตราการมีส่วนร่วม (Participation rate, PR) คือ สัดส่วนของผลตอบแทนที่จะได้รับเมื่อสินค้าอ้างอิงมีการเปลี่ยนแปลงไป 2. กรอบสูงสุดดัชนีอ้างอิง (Barrier) ขอบเขตเคลื่อนไหวของสินทรัพย์อ้างอิง หาก ณ วันใดวันหนึ่งที่ราคาสินทรัพย์อ้างอิงเพิ่มขึ้น/ลดลงเกินกว่ากรอบดังกล่าวถือว่าเกิดเหตุการณ์ Knock out (KO) และ 3. ผลตอบแทนชดเชย (Rebate rate) คือผลตอบแทนที่นักลงทุนจะได้รับหากราคาสินทรัพย์อ้างอิงมีการปรับตัวมากกว่า Barrier ที่กำหนดไว้

ตัวอย่างแรก กองทุน Bullish Shark Fin, S&P500 ที่ระดับ Barrier 20%, PR 50% อายุโครงการ 1 ปี เมื่อครบกำหนดโครงการมีโอกาสได้ผลตอบแทน 3 กรณี

กรณีที่ 1 ดัชนี S&P500 อยู่ต่ำกว่าวันเริ่มโครงการและไม่เกิดเหตุการณ์ KO : ผลตอบแทนที่ได้รับจะเป็น 0 และผู้ลงทุนได้รับเงินต้นคืน

กรณีที่ 2 ดัชนี S&P500 อยู่สูงกว่าวันที่เริ่มลงทุนและไม่เกิดเหตุการณ์ KO : ได้ผลตอบแทนตามสัดส่วนการมีส่วนร่วมของสินทรัพย์อ้างอิง เช่น S&P500 ปรับตัวขึ้น 10% นักลงทุนจะได้ผลตอบแทน 5% (ผลตอบแทนของ S&P500 (10%) x PR(50%))

กรณีที่ 3 เกิดเหตุการณ์ KO ณ วันใดวันหนึ่งในช่วงอายุโครงการ : ได้รับผลตอบแทนชดเชย 0.25%

ตัวอย่างสอง กองทุน Double Shark Fins, S&P500 ที่ระดับ Barrier -20%/+15%, PR 40% อายุโครงการ 1 ปี เมื่อครบกำหนดโครงการมีโอกาสได้ผลตอบแทน 3 กรณี

กรณีที่ 1 ดัชนี S&P500 อยู่ในกรอบ -20% และ +15% และไม่เกิดเหตุการณ์ KO : ได้ผลตอบแทนตามสัดส่วนการมีส่วนร่วมของสินทรัพย์ เช่น S&P500 ปรับตัวขึ้น 10% นักลงทุนจะได้ผลตอบแทน 4% (ผลตอบแทนของ S&P500 (10%) x PR(40%)) ในทางกลับกัน หาก S&P500 ปรับตัวลง -15% นักลงทุนจะได้ผลตอบแทน 6% (ผลตอบแทนของ S&P500 (15%) x PR(40%))

กรณีที่ 2 เกิดเหตุการณ์ KO ณ วันใดวันหนึ่งในช่วงอายุโครงการ : ได้รับผลตอบแทนชดเชย 0.25%

จะเห็นว่า ในกรณีของ Double Shark Fins นักลงทุนยังสามารถรับผลตอบแทนที่ดีกว่าเงินฝากได้ แม้ในช่วงที่ราคาสินค้าอ้างอิงปรับตัวลง ซึ่งต่างจากการลงทุนแบบปกติที่จะกลายเป็นผลขาดทุนแทน

อย่างไรก็ตาม รูปแบบของการให้ผลตอบแทนของกองทุนอาจจะมีการเปลี่ยนแปลงไปในแต่ละโครงการซึ่งนักลงทุนอาจจะต้องทำความเข้าใจเพิ่มเติมอีกเล็กน้อย แต่เชื่อว่าหลังจากอ่านบทความนี้จะช่วยทำให้นักลงทุนสามารถเข้าใจในกองทุนหุ้นกู้ที่มีอนุพันธ์แฝง (Structure Note) ได้มากขึ้น และสามารถนำไปประยุกต์ใช้กับพอร์ตการลงทุนของทุกท่านได้อย่างแน่นอน