สำนักงานสถิติแห่งชาติพบว่า ผู้สูงอายุไทยกว่า 90% ไม่สามารถเกษียณอายุได้จริง แต่กลับยังต้องทำงานหารายได้แม้หลังรีไทร์แล้ว ในขณะเดียวกัน ด้วยอายุขัยเฉลี่ยของคนไทยที่มีแนวโน้มปรับเพิ่มขึ้นอย่างต่อเนื่องจาก 64 ปี ในปี 1980 เป็น 82 ปี ในปี 2050 นอกจากนี้ ค่ารักษาพยาบาลที่ปรับเพิ่มขึ้นเฉลี่ย 8 - 10% ต่อปี ทำให้เราจำเป็นต้องเตรียมเงินจำนวนมากขึ้น เพื่อใช้ในช่วงหลังเกษียณอายุที่ยาวนานขึ้นนั่นเอง และด้วยความจำเป็นดังกล่าว ทำให้เราต้องปรับเปลี่ยนแผนการเงินของเราให้เข้ากับสถานการณ์ปัจจุบัน ทั้งแผนประกันสุขภาพ-ประกันชีวิต แผนการลงทุน ตลอดจนแผนการเกษียณอายุและแผนมรดก

ในอดีตรายได้หลักของผู้สูงอายุมีที่มาจากบุตรและการทำงานของผู้สูงอายุเอง แต่จากโครงสร้างประชากรในปัจจุบันที่มีสัดส่วนผู้สูงอายุคิดเป็น 15% จากจำนวนประชากรทั้งหมด ซึ่งเพิ่มขึ้นจาก 7% ในปี 2002 ทำให้ประชากรวัยทำงานต้องแบกภาระเลี้ยงดูผู้สูงอายุและเด็กเพิ่มขึ้น หรือที่เรียกว่า “อัตราการพึ่งพิง” โดยในปี 2560 ประชากรวัยทำงาน 100 คน ต้องรับภาระประชากรผู้สูงอายุและวัยเด็กราว 51 คน และคาดว่า จะเพิ่มเป็น 64 คน ในปี 2570 ทำให้ผู้สูงอายุจำเป็นที่จะต้องพึ่งพาตัวเองมากขึ้น ดังนั้น การวางแผนการลงทุนในช่วงก่อนเกษียณอายุจึงมีความสำคัญเพิ่มมากขึ้นอย่างมาก เพื่อให้เรามีเงินเพียงพอเมื่อถึงวันที่เราเกษียณอายุ

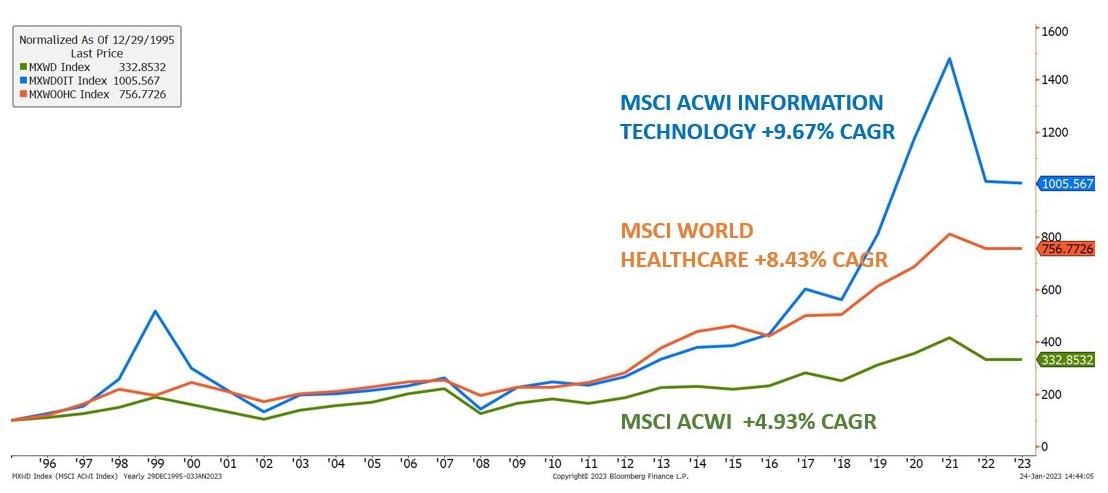

จากสถานการณ์ดังกล่าว การปรับเปลี่ยนการลงทุนจากแบบดั้งเดิมที่เน้นกระจายการลงทุน มาเป็นการลงทุนแบบพุ่งเป้าที่เน้นการลงทุนในกลุ่ม Megatrends อย่างกลุ่ม Technology หรือ Healthcare ซึ่งได้รับประโยชน์จากการเปลี่ยนแปลงของโครงสร้างประชากรและพฤติกรรมมนุษย์ จะช่วยเพิ่มผลตอบแทนให้กับพอร์ตการลงทุนโดยรวม ในขณะเดียวกัน การลงทุนเพื่อการเกษียณอายุที่มีระยะเวลาการลงทุนที่ยาวนานจะช่วยลดความผันผวนของราคาหุ้นในระยะสั้นได้ อาทิ หากเราเริ่มต้นการลงทุนแบบวิธีดั้งเดิมที่เน้นกระจายการลงทุนในประเทศและกลุ่มอุตสาหกรรมทั่วโลก ในดัชนี MSCI All Country World Index ด้วยเงิน 100 บาท เป็นระยะเวลา 25 ปี (1996 – 2022) จะทำให้เงินลงทุนของเราเพิ่มขึ้นเป็น 332.85 บาท หรือคิดเป็นอัตราผลตอบแทนเฉลี่ยทบต้น (CAGR) 4.93% ต่อปี ในทางกลับกัน หากเรานำเงินจำนวนเท่ากันไปลงทุนในดัชนี MSCI Global Healthcare และ MSCI ACWI Information Technology จะทำให้เงินลงทุนเพิ่มขึ้นเป็น 756.77 บาท และ 1005.56 บาท ตามลำดับ หรือคิดเป็นผลตอบแทนเฉลี่ยทบต้น (CAGR) 8.43% และ 9.67% ต่อปีตามลำดับ หรือมากกว่าการลงทุนแบบดั้งเดิมถึง 2 - 3 เท่า ดังแสดงในแผนภาพที่ 1

แผนภาพที่1: แสดงผลตอบแทนการลงทุนในดัชนี MSCI ACWI, MSCI WORLD HEALTHCARE, MSCI ACWI INFORMATION TECHNOLOGY ในปี 1996 - 2022

ที่มา: Bloomberg

จะเห็นได้ว่า การเปลี่ยนทางเลือกทางการลงทุนแบบดั้งเดิมที่เน้นการกระจายการลงทุนในหุ้นหลากหลายประเทศและหลากหลายอุตสาหกรรม ซึ่งให้ผลตอบแทนที่น้อยกว่าการลงทุนแบบพุ่งเป้าที่เน้นการลงทุนในกลุ่ม Megatrends อย่างมาก โดยผลตอบแทนที่แตกต่างกันข้างต้นจะเป็นตัวแปรสำคัญที่กระทบต่อแผนเกษียณอายุว่า จะมีเงินเพียงพอเพื่อใช้ในช่วงหลังเกษียณอายุการทำงานหรือไม่

สำหรับการวางแผนการเงินเพื่อการเกษียณอายุนั้น มีข้อได้เปรียบที่สำคัญ คือ ระยะเวลาการเตรียมตัวหรือลงทุนที่นาน ทำให้เราสามารถวางเงินลงทุนไว้ในประเทศหรือกลุ่มอุตสาหกรรมที่จะเข้ามามีบทบาทสำคัญในอนาคต หรือ Megatrends ซึ่งจะส่งผลต่อผลตอบแทนคาดหวังจากการลงทุนที่สูงกว่าการลงทุนแบบดั้งเดิม อีกทั้งยังช่วยให้เราบรรลุเป้าหมายทางการเงินได้ง่ายและเร็วขึ้นอีกด้วย

============================================

โดย วิศรุต จารุอนันตพงษ์ AFPT

Wealth Manager ธนาคารทิสโก้